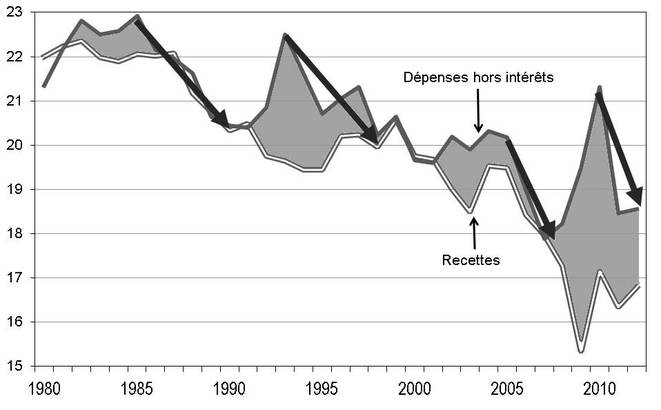

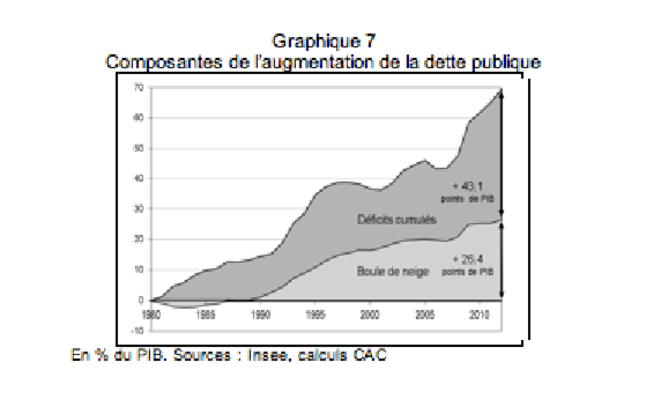

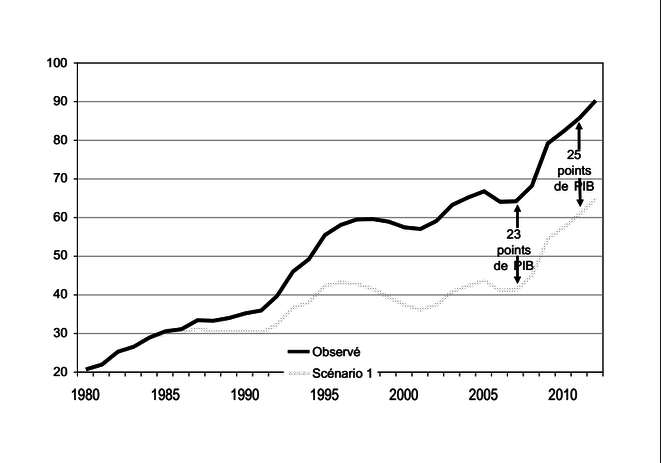

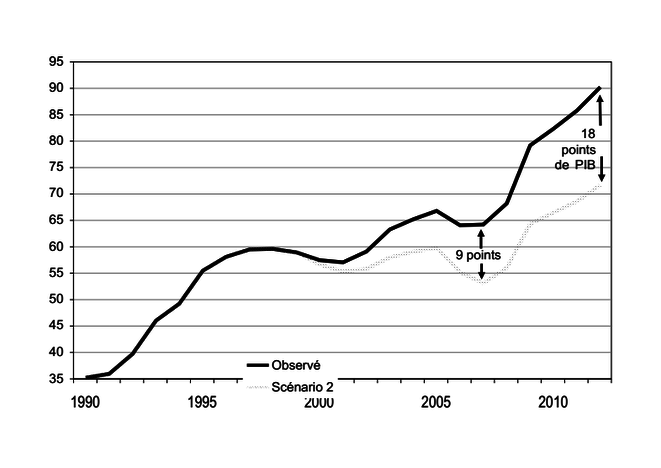

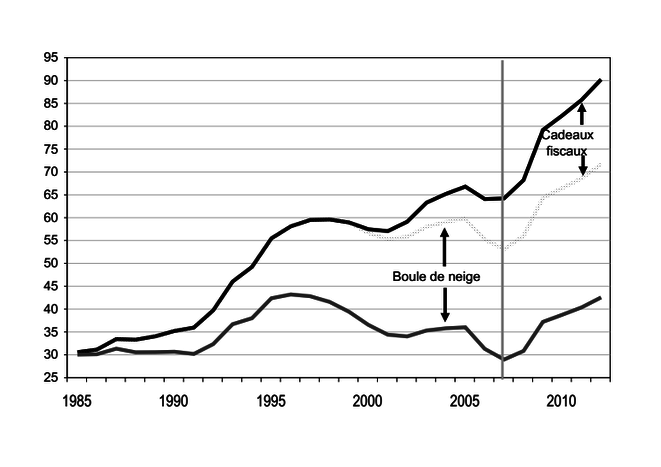

Sous la dette publique, l'arnaque néolibérale27 MAI 2014 | PAR LAURENT MAUDUIT https://drive.google.com/file/d/0B4Fe2vnvqlt8WmtEQngxZEx0c1k/edit?usp=sharing Le « Collectif pour un audit citoyen de la dette publique » dévoile ce mardi un rapport important. Ruinant la doxa libérale selon laquelle le pays vivrait au-dessus de ses moyens, il établit que la dette publique aurait été limitée à 43 % du PIB en 2012, au lieu des 90 % constatés, si la France ne s'était pas lancée dans une course folle aux baisses d'impôt et avait refusé de se soumettre à des taux d'intérêt exorbitants. Ce rapport a été réalisé par un groupe de travail du « Collectif pour un audit citoyen de la dette publique », auquel ont notamment participé Michel Husson (Conseil scientifique d’Attac, coordination), Pascal Franchet (CADTM), Robert Joumard (Attac), Évelyne Ngo (Solidaires finances publiques), Henri Sterdyniak (Économistes atterrés) et Patrick Saurin (Sud BPCE). Pour établir sa démonstration, le rapport part d’abord des arguments qui sont le plus souvent donnés dans le débat public, pour justifier la politique d’austérité :« Tout se passe comme si la réduction des déficits et des dettes publiques était aujourd’hui l’objectif prioritaire de la politique économique menée en France comme dans la plupart des pays européens. La baisse des salaires des fonctionnaires, ou le pacte dit "de responsabilité" qui prévoit 50 milliards supplémentaires de réduction des dépenses publiques, sont justifiés au nom de cet impératif. Le discours dominant sur la montée de la dette publique fait comme si son origine était évidente : une croissance excessive des dépenses publiques. » En quelque sorte, voilà le refrain que l’on nous serine perpétuellement : le pays vit bel et bien au-dessus de ses moyens ; et nous avons l’irresponsabilité de vivre à crédit, reportant de manière égoïste sur nos enfants ou nos petits-enfants le poids des dépenses inconsidérées que nous engageons aujourd’hui. Qui n’a entendu ces messages culpabilisants ? Les néolibéraux de tous bords le répètent à l’envi aussi bien dans le cas des dépenses de l’État, qui seraient exorbitantes, que dans le cas de la protection sociale. Ainsi la France financerait-elle son modèle social à crédit. Les baisses d'impôt ont fait exploser la detteLas ! C’est le premier argument que démonte utilement ce rapport en soulignant que le postulat même des politiques d’austérité est radicalement erroné. « Ce discours ne résiste pas à l’examen des faits dès lors qu’on prend la peine d’analyser l’évolution relative des recettes et des dépenses de l’État », dit l’étude. Et elle ajoute : « On vérifie aisément que les dépenses (même y compris les intérêts) ne présentent pas de tendance à la hausse. Certes, on observe deux pics en 1993 et 2010, qui correspondent aux récessions. Mais sur moyen terme, les dépenses de l’État ont au contraire baissé, passant d’environ 24 % du PIB jusqu’en 1990 à 21 % en 2008. Tout le problème vient du fait que les recettes ont, elles aussi, baissé, particulièrement au cours de deux périodes : entre 1987 et 1994, puis à partir de 2000. » C’est ce que met en évidence le graphique ci-dessous, qui mérite d’être largement connu : (Cliquer sur l'image pour l'agrandir) Les auteurs en arrivent donc à ce premier constat, qui est majeur car il établit que les politiques néolibérales reposent sur une fausse évidence : « En tendance, de 1978 à 2012, les dépenses ont diminué de 2 points de PIB, les dépenses hors intérêts de la dette (c'est-à-dire pour le service public) de 3,5 points, tandis que les recettes ont chuté de 5,5 points de PIB », dit encore le rapport. De ce premier constat découle un second qui transparaît dans ces mêmes chiffres : s’il est faux de prétendre que le pays vit au-dessus de ses moyens car il dépenserait trop, en revanche il est exact d’affirmer que la chute des recettes – c’est-à-dire les baisses d’impôt – ont été l’un des éléments moteurs de l’accumulation des déficits publics et donc de l’endettement public. Ce

constat, Mediapart l’avait déjà beaucoup documenté dans un article que l’on peut

retrouver ici : Ces dix années de cadeaux fiscaux qui ont ruiné la

France. Dans cette enquête, nous révélions le rôle majeur des baisses d’impôts, dont les hauts revenus ont été les principaux bénéficiaires, dans le creusement de l’endettement public, en nous appuyant sur deux rapports publics, publiés par des personnalités incontestables. Dans un premier rapport sur la situation des finances publiques (il peut être consulté ici) publié le 20 mai 2010 et écrit par Jean-Philippe Cotis, à l’époque directeur général de l'Insee, et son prédécesseur, Paul Champsaur, nous avions en effet relevé ces constats (à la page 13) : « Depuis 1999, l'ensemble des mesures nouvelles prises en matière de prélèvements obligatoires ont ainsi réduit les recettes publiques de près de 3 points de PIB : une première fois entre 1999 et 2002 ; une deuxième fois entre 2006 et 2008. Si la législation était restée celle de 1999, le taux de prélèvements obligatoires serait passé de 44,3 % en 1999 à 45,3 % en 2008. En pratique, après réduction des prélèvements, ce taux a été ramené à 42,5 %. À titre d'illustration, en l'absence de baisses de prélèvements, la dette publique serait environ 20 points de PIB plus faible aujourd'hui qu'elle ne l'est en réalité générant ainsi une économie annuelle de charges d'intérêt de 0,5 point de PIB. » Le rapport n'en disait pas plus... Mais le chiffre laissait pantois : la dette publique aurait donc été de 20 points de PIB inférieure à ce qu'elle était en 2010 sans ces baisses d'impôts décidées depuis dix ans. Le chiffre mérite un temps de réflexion. 20 points de PIB en moins d'une décennie ! Autrement dit – et ce sont des experts qui travaillaient pour le gouvernement qui le suggéraient –, la France, malgré la crise, aurait presque encore été à l’époque en conformité avec les sacro-saints critères de Maastricht si ces baisses d'impôts n'étaient pas intervenues, et notamment le critère européen qui fait obligation à ce que la dette d'un État ne dépasse pas 60 % de sa richesse nationale. Concrètement, sans ces baisses d'impôts, la France aurait certes crevé ce plafond, mais dans des proportions raisonnables. Juste un chouïa... Et dans cette même enquête, nous soulignions aussi l’importance d’une autre étude rendue publique le 6 juillet 2010, sous la signature du rapporteur général (UMP) du budget à l’Assemblée, Gilles Carrez (son rapport est ici), qui donnait des évaluations à donner le tournis des baisses d’impôt engagées en France au cours des dix années précédentes. Ce rapport faisait ainsi ce constat (à la page 7) : « Entre 2000 et 2009, le budget général de l'État aurait perdu entre 101,2 – 5,3 % de PIB – et 119,3 milliards d'euros – 6,2 % de PIB – de recettes fiscales, environ les deux tiers étant dus au coût net des mesures nouvelles – les "baisses d'impôts" – et le tiers restant à des transferts de recettes aux autres administrations publiques – sécurité sociale et collectivités territoriales principalement. » Soit 77,7 milliards d’euros de baisses d’impôt sur les dix années sous revue. Et le rapport apportait cette précision très importante : « La moitié des allègements fiscaux décidés entre 2000 et 2009 ont concerné l'impôt sur le revenu. Le manque à gagner en 2009 sur le produit de cet impôt s'établit en effet à environ 2 % de PIB, contre 0,6 % de PIB pour la TVA et 0,5 % de PIB pour l'Impôt sur les sociétés (IS). » En résumé, ce que mettait en évidence ce rapport de Gilles Carrez, c’est que les baisses d’impôt ont joué un rôle majeur sur longue période dans le creusement des déficits. Et que ces baisses d’impôt ont d’abord profité aux foyers les plus avantagés, notamment les 50 % des Français qui sont assujettis à l’impôt sur le revenu. Le coût exorbitant de la politique monétaireC’est donc ce travail très utile, mais parcellaire, que le « Collectif pour un audit citoyen de la dette publique » a voulu prolonger et enrichir. Additionnant l’ensemble des baisses d’impôts engagées depuis 2000 (39,9 milliards d’euros sous Lionel Jospin de 2000 à 2002 ; 12,4 milliards sous Jacques Chirac en 2007-2007 ; 22,7 milliards sous Nicolas Sarkozy), le collectif arrive à un cumul sur dix ans de 75 milliards d’euros, très proche de celui évoqué par Gilles Carrez : « Au total, de 2000 à la mi-2012, les mesures de baisse d’impôts ont représenté 4,3 % du PIB. Elles ont souvent favorisé les plus riches (baisse de l’impôt sur le revenu, de l’ISF, des droits de succession), les grandes entreprises (niche Copé, Crédit impôt recherche) et certains lobbys (baisse de la TVA dans la restauration). Signalons en particulier que le taux marginal supérieur de l’impôt sur le revenu qui était de 65 % entre 1982 et 1985, avait baissé à 54 % en 1999. Il a été abaissé à 49,6 % en 2002, 48 % en 2003 et 40 % en 2006. Tout au long de ces années l’État s’est donc volontairement et systématiquement privé de recettes au bénéfice des ménages les plus aisés. » Poursuivant leur audit de la dette, les auteurs du rapport s’arrêtent ensuite sur la seconde raison du creusement de la dette publique : la charge des intérêts de cette dette publique. Observant que la dette publique est passée de 20,7 % du produit intérieur brut (PIB) en 1980 à 90,2 % en 2012, ils font d’abord ce constat : « Cette hausse peut être décomposée en deux effets : le cumul des déficits primaires, et l’effet "boule de neige" qui se déclenche quand "l’écart critique" est positif (c’est-à-dire quand le taux d'intérêt est supérieur au taux de croissance). On constate que près des deux tiers (62 %) de cette augmentation de 69,5 points de PIB peuvent être imputés au cumul des déficits et un gros tiers (38 %) à l’effet "boule de neige". » (Cliquer sur l'image pour l'agrandir) En bref, si la dette publique s’est à ce point creusée, c’est sous l’effet de deux facteurs qui se sont combinés : une pluie de cadeaux fiscaux tout au long des années 2000 ; et une politique monétaire très restrictive qui a poussé les taux d’intérêt à des niveaux aberrants, singulièrement durant la période 1985-2005. Logiquement, le Collectif s’est donc posé la question décisive : mais que se serait-il passé s’il n’y avait pas eu toutes ces baisses d’impôts, et si, empruntant auprès des ménages et non sur les marchés financiers, la charge des intérêts de la dette avait été moins écrasante ? Pour éclairer ces deux interrogations, évidemment majeures, les auteurs du rapport apportent les résultats des simulations qu’ils ont réalisées. Dans le cas de la charge des intérêts, ils ont évalué les évolutions de la dette publique, si le taux d’intérêt réel n’avait jamais dépassé 2 % sur toute cette période 1985-2005. Et la réponse est spectaculaire. Dans cette hypothèse, la dette aurait été en 2012 inférieure de 25 points de PIB au niveau qui a été effectivement constaté. (Cliquer sur l'image pour l'agrandir) Cet effet de 25 points est considérable : il donne la mesure du très lourd tribut que la France a payé à la politique du « franc fort » d’abord, puis à la politique de « l’euro fort ». La seconde simulation effectuée par les auteurs du rapport, qui porte sur l’impact des baisses d’impôt, est tout aussi impressionnante. Les auteurs ont en effet cherché à savoir ce qu’aurait été l’évolution de la dette publique, s’il n’y avait pas eu ces cadeaux fiscaux – en clair, si les recettes de l’État avaient représenté une part constante du PIB (20 %) entre 1997 et 2007, cette part étant ensuite modulée pour prendre en compte l’impact de la récession. Dans cette hypothèse, écrivent-ils, « la dette aurait été stabilisée entre 1997 et 2007 (en % du PIB) puis aurait moins progressé entre 2007 et 2012. Dans ce scénario 2, le ratio dette/PIB simulé est en 2007 inférieur de 9 points au ratio observé, et de 18 points en 2012 (graphique 12) ». (Cliquer sur l'image pour l'agrandir) Les auteurs constatent donc que leurs conclusions rejoignent assez sensiblement les conclusions des deux rapports de Champsaur et Cotis d’une part, et de Carrez de l’autre, que Mediapart avait évoqués en leur temps. Annulation de la dette illégitimePour finir, le groupe de travail a cherché à combiner les deux scénarios, celui de taux d’intérêt plafonné à 2 % entre 1985 et 2005 et celui d’une stabilisation du taux de recettes fiscales. « Le résultat est spectaculaire, parce que les deux effets se combinent, de telle sorte que leur impact n’est pas simplement la somme des deux scénarios. Le ratio dette/PIB aurait été stabilisé à 43 % au milieu des années 1990 puis aurait baissé jusqu’à un niveau de 30 % en 2007 (au lieu de 64 % réellement observés). En 2012, le même ratio serait de 43 %, largement inférieur au seuil fatidique de 60 %, à comparer aux 90 % effectivement constatés (graphique 14) », constatent-ils. Les auteurs du rapport en concluent qu’il est fondé de parler de « dette illégitime », car dans ce système, les hauts revenus sont gagnants à un double titre : d’abord parce qu’ils sont les principaux bénéficiaires des baisses d’impôt ; ensuite parce qu’ils disposent aussi d’une épargne qui est très fortement rémunérée grâce à ces taux d’intérêt exorbitants. Comme le disent les auteurs du rapport, la dette publique a donc été le prétexte au cours de ces dernières années d’un formidable mouvement de « redistribution à l’envers », ou si l’on préfère d’un immense mouvement de transferts de revenus puisque si les hauts revenus sont doublement gagnants, les bas revenus, eux, sont perdants, étant conviés en bout de course à supporter le poids du plan d’austérité pris pour contenir l’explosion de la dette. En résumé, ce que les hauts revenus gagnent au travers des baisses d'impôt ou de la politique de l'argent cher, ce sont les revenus modestes qui le financent au travers de la politique d'austérité. Au lendemain des élections européennes, ce rapport est donc bienvenu, parce qu’il montre qu’une autre politique économique est possible. Quelques esprits chagrins pourront ergoter sur la pertinence de telle ou telle hypothèse prise dans ces simulations. Il reste que cette immense redistribution à l’envers est indiscutable, et que le grand mérite de ce rapport est de le montrer, ruinant du même coup l’arnaque néolibérale selon laquelle le pays vivrait au-dessus de ses moyens. Une autre politique ! En conclusion, le rapport ouvre même des pistes, évoquant de nombreuses dispositions qui pourraient être prises, pour que la facture de la dette ne soit pas payée toujours par les mêmes : annulation de tout ou partie de la dette illégitime ; allongement substantiel des durées de remboursement et plafonnement des taux d’intérêt ; instauration d’un impôt exceptionnel progressif sur les 10 % (ou le 1 %) les plus riches… Mais peu

importe le détail de ces suggestions. L’important, c’est que ce rapport invite à

débattre d’un autre avenir. À débattre donc d’une autre gauche. Et c’est cela

l’essentiel : réinventer un autre futur. |